Upadłość konsumencka: Procedury, korzyści, konsekwencje

- Podstawowe informacje o upadłości konsumenckiej

- Procedura upadłości konsumenckiej

- Warunki upadłości konsumenckiej

- Korzyści i konsekwencje upadłości konsumenckiej

- Oddłużenie i umorzenie zobowiązań w upadłości konsumenckiej

- Rola syndyka w postępowaniu upadłościowym

- Upadłość konsumencka a upadłość gospodarcza

- Podsumowanie

Upadłość konsumencka to proces, który może stanowić ratunek dla osób fizycznych borykających się z nadmiernym zadłużeniem. W obliczu trudnej sytuacji finansowej, kiedy spłata zobowiązań staje się niemożliwa, upadłość konsumencka oferuje możliwość umorzenia długów i rozpoczęcia nowego życia bez ciężaru finansowego. W artykule omówimy, czym jest upadłość konsumencka, jakie są jej procedury, korzyści i konsekwencje, a także jakie warunki trzeba spełnić, aby móc skorzystać z tej formy oddłużenia. Przyjrzymy się również roli syndyka oraz różnicom między upadłością konsumencką a gospodarczą, dostarczając kompleksowego przeglądu tego ważnego tematu.

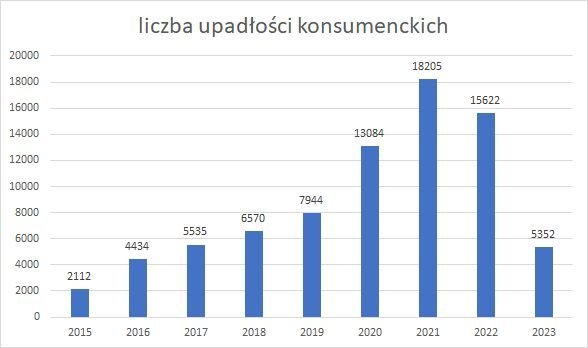

Problemy finansowe to rzecz normalna. Wiele wypadków, także losowych, może wpłynąć na to, że wpadniemy w spiralę zadłużenia lub po prostu nie będziemy w stanie regulować naszych zobowiązań. Jak pokazuje poniższy wykres, liczba upadłości z roku na rok rośnie. Liczba przy roku 2023 dotyczy tylko pierwszego kwartału, co każe sądzić, że liczba upadłości w ubiegłym roku przekroczyła 20 000. Pierwsze szacunki mówią nawet o liczbie 21 000 upadłości w 2023 roku.

Podstawowe informacje o upadłości konsumenckiej

Czym jest upadłość konsumencka?

Upadłość konsumencka to proces prawny umożliwiający osobom fizycznym, które nie prowadzą działalności gospodarczej, uzyskanie oddłużenia poprzez umorzenie całości lub części ich zobowiązań. Jest to rozwiązanie skierowane do osób, które z różnych przyczyn znalazły się w trudnej sytuacji finansowej i nie są w stanie regulować swoich długów w terminie. Upadłość konsumencka w Polsce została wprowadzona, aby dać dłużnikom możliwość nowego startu i wyjścia z zadłużenia, które mogłoby ciągnąć się przez wiele lat.

Upadłość konsumencka w praktyce: jak to wygląda?

Upadłość konsumencka w praktyce to skomplikowany proces, który zaczyna się od złożenia wniosku o ogłoszenie upadłości konsumenckiej. Dłużnik musi udowodnić swoją niewypłacalność i przekonać sąd, że nie jest w stanie spłacać swoich zobowiązań. Procedura upadłości konsumenckiej obejmuje ocenę majątku dłużnika, sporządzenie listy wierzycieli oraz planu spłaty zadłużenia. Ogłoszenie upadłości konsumenckiej może prowadzić do likwidacji majątku dłużnika, ale często kończy się umorzeniem zobowiązań.

Upadłość konsumencka w Polsce: przegląd statystyk

Upadłość konsumencka w Polsce zyskuje na popularności z każdym rokiem. W 2023 roku odnotowano rekordowy wzrost liczby ogłoszonych upadłości konsumenckich. Dane pokazują, że liczba ta przekroczyła 21 000, co jest wynikiem rosnącej świadomości wśród Polaków o możliwości skorzystania z tej procedury oraz liberalizacji prawa upadłościowego. Statystyki wskazują, że coraz więcej osób decyduje się na upadłość konsumencką jako sposób na wyjście z trudnej sytuacji finansowej i odzyskanie kontroli nad swoim życiem.

Procedura upadłości konsumenckiej

Jak ogłosić upadłość konsumencką: krok po kroku

Jak ogłosić upadłość konsumencką? Proces ten składa się z kilku etapów, które są kluczowe dla dłużnika. Po pierwsze, należy przygotować wszystkie niezbędne dokumenty, takie jak wykaz majątku, dochodów oraz listę wierzycieli. Kolejnym krokiem jest złożenie wniosku o upadłość konsumencką do właściwego sądu rejonowego. Wniosek powinien zawierać szczegółowy opis sytuacji finansowej dłużnika oraz dowody na jego niewypłacalność. Sąd ocenia wniosek, a jeśli uzna go za zasadny, ogłasza upadłość konsumencką. Następnie powoływany jest syndyk, który zarządza majątkiem dłużnika i sporządza plan spłaty zadłużenia. Ostatecznie, po przeprowadzeniu likwidacji majątku, sąd może umorzyć pozostałe zobowiązania.

Wniosek o upadłość konsumencką: co powinien zawierać?

Wniosek o upadłość konsumencką musi być kompletny i precyzyjny, aby uniknąć odrzucenia przez sąd. Powinien zawierać:

- Pełne dane osobowe dłużnika.

- Wykaz wszystkich zobowiązań i wierzycieli.

- Listę posiadanego majątku oraz źródeł dochodu.

- Informacje o prowadzonych egzekucjach komorniczych i windykacyjnych.

- Dowody potwierdzające niewypłacalność, takie jak zaświadczenia o zarobkach, umowy kredytowe, rachunki itp.

Złożenie poprawnie przygotowanego wniosku zwiększa szanse na pozytywne rozpatrzenie sprawy przez sąd i przyspiesza cały proces upadłościowy.

Zastanawiasz się nad upadłością konsumencką? Zostaw swoje dane, a skontaktujemy Cię z naszym specjalistą z Twojego regionu!

Koszt upadłości konsumenckiej: ile naprawdę kosztuje?

Koszt upadłości konsumenckiej może być znaczący, ale jest to inwestycja, która może przynieść dłużnikowi ulgę finansową na dłuższą metę. Opłata sądowa za złożenie wniosku wynosi około 30 złotych. Dodatkowo, dłużnik musi uwzględnić koszty związane z wynagrodzeniem syndyka oraz koszty administracyjne. Łączne koszty mogą wynosić od kilku do kilkunastu tysięcy złotych, w zależności od skomplikowania sprawy i wielkości majątku dłużnika. Ważne jest, aby przed podjęciem decyzji o ogłoszeniu upadłości konsumenckiej, dokładnie przeanalizować wszystkie potencjalne wydatki i korzyści płynące z tego rozwiązania.

Warunki upadłości konsumenckiej

Kto może ogłosić upadłość konsumencką?

Kto może ogłosić upadłość konsumencką? Upadłość konsumencka jest dostępna dla osób fizycznych, które nie prowadzą działalności gospodarczej i znajdują się w stanie niewypłacalności, czyli nie są w stanie regulować swoich zobowiązań finansowych w terminie. Warunki te dotyczą przede wszystkim osób prywatnych, które z różnych przyczyn, takich jak utrata pracy, choroba czy nieprzewidziane wydatki, nie mogą spłacić swoich długów. Dodatkowo, aby móc ogłosić upadłość, dłużnik nie może być skazany za przestępstwa gospodarcze, takie jak oszustwa finansowe.

Upadłość konsumencka z powodu zadłużenia: kiedy warto się o nią starać?

Upadłość konsumencka z powodu zadłużenia jest rozwiązaniem, po które warto sięgnąć, gdy dług stał się nie do udźwignięcia i nie ma realnych szans na jego spłatę. Jeżeli dłużnik jest permanentnie niewypłacalny, a jego sytuacja finansowa nie poprawia się mimo podejmowanych prób, takich jak negocjacje z wierzycielami czy próby restrukturyzacji zadłużenia, upadłość konsumencka może być najlepszym rozwiązaniem. Procedura ta nie tylko umożliwia umorzenie części lub całości długów, ale również daje szansę na nowy start i odbudowanie stabilności finansowej.

Upadłość konsumencka a BIK, windykacja i komornik: jak to wpływa na proces?

Upadłość konsumencka ma istotny wpływ na historię kredytową dłużnika, w tym na jego wpisy w Biurze Informacji Kredytowej (BIK). Ogłoszenie upadłości konsumenckiej skutkuje wpisem do rejestru dłużników, co może utrudnić uzyskanie kredytów w przyszłości. Jednakże, dla wielu dłużników, jest to cena, którą są gotowi zapłacić w zamian za oddłużenie i zakończenie egzekucji komorniczych. Upadłość konsumencka również automatycznie wstrzymuje wszelkie postępowania windykacyjne i egzekucyjne prowadzone przez komorników, co daje dłużnikowi chwilę wytchnienia i możliwość uporządkowania swoich spraw finansowych.

Korzyści i konsekwencje upadłości konsumenckiej

Korzyści upadłości konsumenckiej: jakie są plusy?

Korzyści upadłości konsumenckiej są liczne i mogą znacząco poprawić sytuację finansową dłużnika. Przede wszystkim, ogłoszenie upadłości konsumenckiej prowadzi do umorzenia zobowiązań, co oznacza, że dłużnik może być całkowicie lub częściowo zwolniony z długów, które nie jest w stanie spłacić. Dodatkowo, proces ten pozwala na zakończenie działań windykacyjnych i egzekucji komorniczych, co daje dłużnikowi szansę na spokojne życie bez presji ze strony wierzycieli. Upadłość konsumencka daje również możliwość rozpoczęcia od nowa, bez obciążeń finansowych, które mogłyby ciągnąć się przez wiele lat.

Konsekwencje upadłości konsumenckiej: co z minusów?

Konsekwencje upadłości konsumenckiej również są istotne i dłużnik powinien być ich świadomy przed podjęciem decyzji o ogłoszeniu upadłości. Przede wszystkim, ogłoszenie upadłości konsumenckiej wiąże się z wpisem do rejestru dłużników, co może utrudnić uzyskanie kredytów i pożyczek w przyszłości. Dłużnik może również stracić część swojego majątku, który zostanie zlikwidowany przez syndyka w celu spłaty wierzycieli. Proces ten może być również stresujący i czasochłonny, a jego skutki mogą wpłynąć na reputację dłużnika.

Upadłość konsumencka a wpis do rejestru dłużników: jak to wpływa na przyszłość finansową?

Upadłość konsumencka wiąże się z wpisem do rejestru dłużników, co ma długoterminowe konsekwencje dla zdolności kredytowej dłużnika. Taki wpis może utrudnić uzyskanie kredytu hipotecznego, pożyczki czy nawet zakupów na raty przez wiele lat po zakończeniu postępowania upadłościowego. Wpis do rejestru dłużników jest jednak ceną, którą wielu dłużników jest gotowych zapłacić w zamian za oddłużenie i możliwość rozpoczęcia nowego życia bez długów. Pomimo tych trudności, dla wielu osób upadłość konsumencka jest najlepszym rozwiązaniem, pozwalającym na wyjście z trudnej sytuacji finansowej.

Oddłużenie i umorzenie zobowiązań w upadłości konsumenckiej

Jak działa oddłużenie w upadłości konsumenckiej?

Oddłużenie w upadłości konsumenckiej to proces, który pozwala dłużnikowi na uwolnienie się od długów, których nie jest w stanie spłacić. W ramach tego procesu, po ogłoszeniu upadłości przez sąd, dłużnik może uzyskać umorzenie części lub całości swoich zobowiązań. Procedura oddłużeniowa rozpoczyna się od sporządzenia przez syndyka planu spłaty zadłużenia, który uwzględnia aktualną sytuację finansową dłużnika oraz jego możliwości płatnicze. Plan ten jest następnie zatwierdzany przez sąd i realizowany przez dłużnika przez określony czas.

Umorzenie zobowiązań: kiedy i jakie długi są umarzane?

Umorzenie zobowiązań w ramach upadłości konsumenckiej może obejmować różne rodzaje długów, takie jak kredyty bankowe, pożyczki, rachunki za media czy zadłużenie wynikające z umów cywilnoprawnych. Sąd może umorzyć długi w całości lub części, jeśli uzna, że dłużnik nie ma możliwości ich spłaty. Umorzenie następuje zazwyczaj po zakończeniu planu spłaty zadłużenia, który trwa od trzech do pięciu lat. Warto zaznaczyć, że nie wszystkie zobowiązania mogą być umorzone – długi alimentacyjne, grzywny, czy odszkodowania zasądzone wyrokiem sądowym zazwyczaj nie podlegają umorzeniu.

Plan spłaty zadłużenia: jak wygląda i jakie ma znaczenie?

Plan spłaty zadłużenia jest kluczowym elementem postępowania upadłościowego. Sporządza go syndyk na podstawie analizy majątku i dochodów dłużnika oraz jego zobowiązań. Plan ten określa, jakie kwoty i w jakich terminach dłużnik będzie spłacał swoim wierzycielom. Plan spłaty zadłużenia jest dostosowany do możliwości finansowych dłużnika, aby mógł on go realnie zrealizować. Po zakończeniu okresu spłaty, pozostałe zobowiązania mogą zostać umorzone, co pozwala dłużnikowi na rozpoczęcie nowego życia bez ciężaru długów.

Rola syndyka w postępowaniu upadłościowym

Syndyk w postępowaniu upadłościowym: kim jest i jakie ma obowiązki?

Syndyk w postępowaniu upadłościowym to osoba powołana przez sąd, która zarządza majątkiem dłużnika oraz nadzoruje proces upadłościowy. Jego głównym celem jest zaspokojenie roszczeń wierzycieli w jak największym stopniu oraz wsparcie dłużnika w realizacji planu spłaty zadłużenia. Syndyk ma wiele obowiązków, w tym:

- Przeprowadzenie inwentaryzacji majątku dłużnika.

- Zarządzanie i zabezpieczenie majątku przed utratą wartości.

- Sporządzenie listy wierzycieli i ich roszczeń.

- Przygotowanie planu spłaty zadłużenia.

- Przeprowadzenie likwidacji majątku, jeśli jest to konieczne.

Syndyk działa w interesie zarówno dłużnika, jak i wierzycieli, dbając o to, aby proces upadłościowy był prowadzony zgodnie z przepisami prawa.

Likwidacja majątku upadłego przez syndyka: jak to wygląda?

Likwidacja majątku upadłego przez syndyka jest jednym z kluczowych etapów postępowania upadłościowego. Proces ten polega na sprzedaży składników majątku dłużnika w celu uzyskania środków na spłatę zobowiązań wobec wierzycieli. Likwidacja majątku może obejmować:

- Nieruchomości, takie jak domy, mieszkania czy działki.

- Ruchomości, takie jak samochody, sprzęt AGD, meble.

- Aktywa finansowe, takie jak akcje, obligacje, lokaty bankowe.

Syndyk ma obowiązek przeprowadzić likwidację majątku w sposób transparentny i zgodny z przepisami prawa, dbając o to, aby uzyskane środki były jak najwyższe. Po zakończeniu likwidacji, uzyskane środki są rozdzielane pomiędzy wierzycieli zgodnie z ustalonymi priorytetami.

Upadłość konsumencka a upadłość gospodarcza

Różnice między upadłością konsumencką a gospodarczą

Upadłość konsumencka i upadłość gospodarcza różnią się przede wszystkim pod względem podmiotów, które mogą z nich skorzystać, oraz procedur, które są stosowane w każdym z tych przypadków. Upadłość konsumencka dotyczy osób fizycznych nieprowadzących działalności gospodarczej, które stały się niewypłacalne. Jej celem jest umożliwienie dłużnikowi oddłużenia i rozpoczęcia nowego życia bez obciążeń finansowych.

Z kolei upadłość gospodarcza odnosi się do przedsiębiorców oraz firm, które nie są w stanie spłacać swoich zobowiązań. Procedura ta ma na celu zaspokojenie roszczeń wierzycieli w jak największym stopniu poprzez likwidację majątku przedsiębiorstwa lub jego restrukturyzację. W przypadku upadłości gospodarczej, proces ten jest bardziej skomplikowany i długotrwały, a jego skutki mają większy wpływ na rynek i pracowników firmy.

Upadłość konsumencka przedsiębiorcy: kiedy jest możliwa?

Upadłość konsumencka przedsiębiorcy jest możliwa w sytuacji, gdy przedsiębiorca zaprzestał prowadzenia działalności gospodarczej i stał się osobą fizyczną, która nie prowadzi już działalności zarobkowej. Warunkiem skorzystania z upadłości konsumenckiej przez byłego przedsiębiorcę jest wykazanie, że stał się niewypłacalny nie z własnej winy, ale z powodu okoliczności niezależnych od niego, takich jak nieprzewidziane straty finansowe, choroba czy utrata źródeł dochodu.

W praktyce oznacza to, że były przedsiębiorca musi zakończyć działalność gospodarczą, rozliczyć się z wszelkich zobowiązań związanych z prowadzeniem firmy, a następnie może złożyć wniosek o upadłość konsumencką jako osoba prywatna. Procedura ta pozwala na umorzenie długów, które powstały w związku z działalnością gospodarczą, pod warunkiem spełnienia określonych warunków.

Podsumowanie

Upadłość konsumencka to skomplikowany, ale często konieczny proces, który umożliwia osobom fizycznym wyjście z trudnej sytuacji finansowej poprzez umorzenie części lub całości zobowiązań. W Polsce procedura ta staje się coraz bardziej popularna, zwłaszcza w obliczu rosnącego zadłużenia społeczeństwa.

Przejście przez proces upadłości konsumenckiej wymaga zrozumienia wielu aspektów prawnych i finansowych, takich jak przygotowanie odpowiedniego wniosku, współpraca z syndykiem oraz realizacja planu spłaty zadłużenia. Dla wielu osób, upadłość konsumencka jest jedynym sposobem na odzyskanie stabilności finansowej i rozpoczęcie nowego życia bez długów.

Pomimo licznych korzyści, takich jak umorzenie długów i zakończenie działań windykacyjnych, upadłość konsumencka wiąże się również z pewnymi konsekwencjami, w tym wpisem do rejestru dłużników i potencjalną utratą części majątku. Ważne jest, aby każdy, kto rozważa ogłoszenie upadłości, dokładnie przemyślał wszystkie aspekty tego procesu i skonsultował się z prawnikiem specjalizującym się w prawie upadłościowym.

Warto również pamiętać o różnicach między upadłością konsumencką a gospodarczą, szczególnie w kontekście przedsiębiorców, którzy zakończyli działalność gospodarczą i chcą skorzystać z możliwości oddłużenia jako osoby prywatne.

Podsumowując, upadłość konsumencka jest narzędziem, które może przynieść znaczącą ulgę finansową osobom w trudnej sytuacji, ale wymaga dokładnego zrozumienia i odpowiedniego przygotowania. Dzięki niej, wiele osób ma szansę na nowy start i odzyskanie kontroli nad swoim życiem finansowym.