Upadłość konsumencka

Nowy start na wyciągnięcie ręki

Najlepsi i najskuteczniejsi specjaliści z całej Polski w jednym miejscu!

|

|

Jeśli zmagasz się z długami i nie wiesz, jak sobie z nimi poradzić, jesteś we właściwym miejscu. Upadłość konsumencka może być szansą na rozpoczęcie nowego życia finansowego, wolnego od zadłużenia.

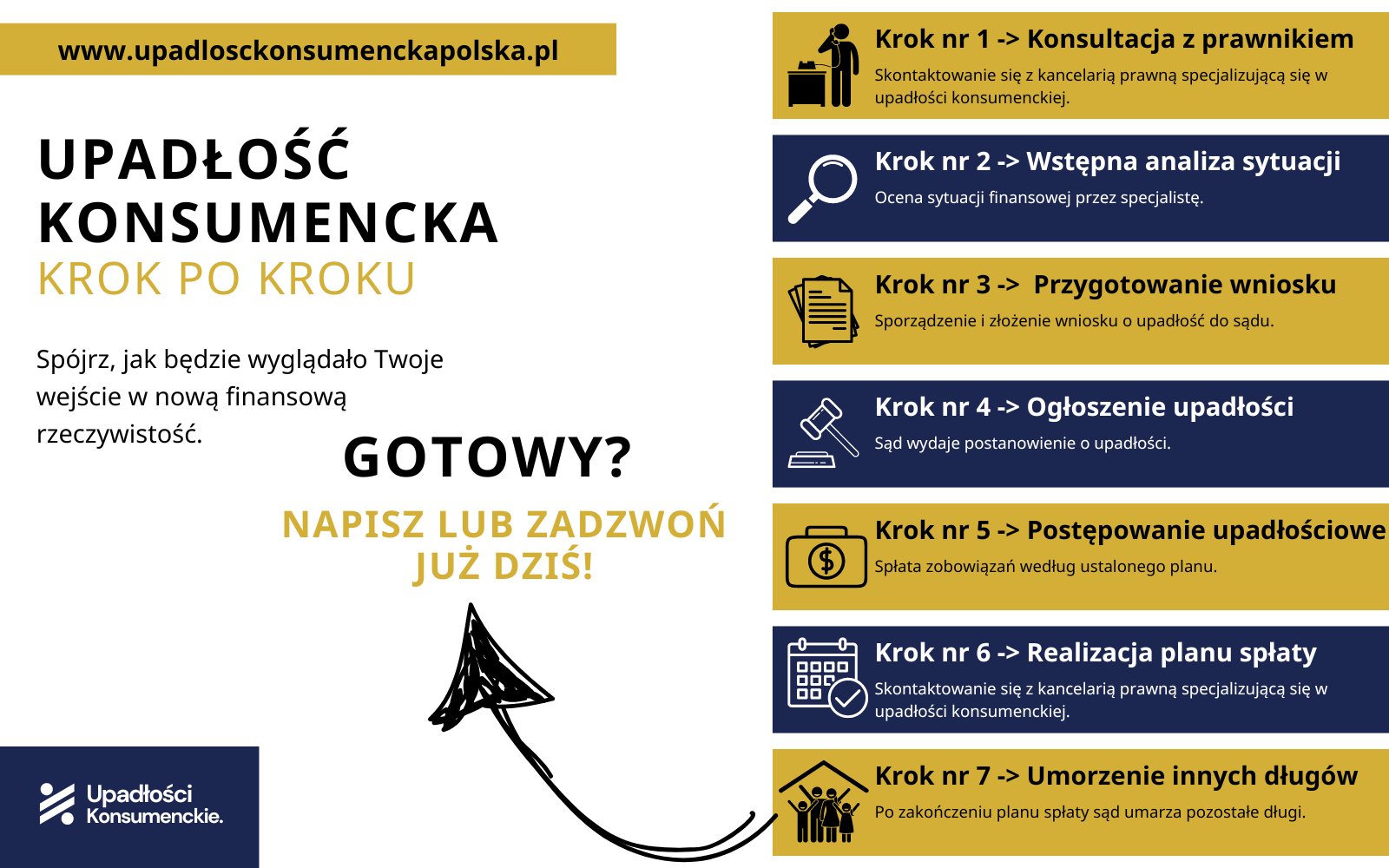

Upadłość konsumencka to rozwiązanie dla osób fizycznych, które zmagają się z problemami zadłużenia i nie są w stanie spłacać swoich zobowiązań. Dzięki naszej pomocy, dowiesz się, jak przebiega proces upadłości, jakie są jego korzyści i jakie kroki należy podjąć, aby skorzystać z tego rozwiązania.

|

|

Dlaczego warto rozważyć upadłość konsumencką?

Upadłość konsumencka to legalne narzędzie, które pozwala na oddłużenie i odzyskanie kontroli nad swoim życiem finansowym. Procedura ta pomaga zatrzymać windykację, chroni przed utratą mieszkania i daje możliwość uporządkowania swoich finansów.

Jak możemy Ci pomóc?

Nasi partnerzy oferują kompleksowe wsparcie na każdym etapie procesu – od wstępnej analizy Twojej sytuacji, przez przygotowanie wniosku, aż po reprezentację przed sądem. Dzięki naszej sieci partnerów masz pewność, że otrzymasz fachową pomoc, gdziekolwiek mieszkasz.

Co znajdziesz na naszej stronie?

Szczegółowy opis procesu ogłoszenia upadłości,

Wymagania i kryteria, które trzeba spełnić,

Korzyści płynące z ogłoszenia upadłości,

Rodzaje długów, które mogą zostać umorzone,

Przepisy prawne regulujące upadłość konsumencką.

Dodatkowo udostępniamy praktyczne wskazówki, które pomogą Ci zrozumieć zawiłości prawne i finansowe związane z upadłością konsumencką.

|

|

Zostaw swoje dane, a skontaktujemy Cię ze specjalistą z Twojej okolicy.

|

|

FAQ - Najczęściej zadawane pytania

Upadłość konsumencka, a komornik?

Z momentem wydania postanowienia o ogłoszeniu upadłości egzekucja komornicza zostaje zawieszona. Oznacza to, że komornik nie może prowadzić żadnych dalszych działań. Gdy postanowienie się uprawomocni, wszyscy komornicy umarzają prowadzone postępowania, a jedyną osobą odpowiedzialną za postępowanie jest syndyk.

Co się dzieje, gdy nie podam wszystkich wierzycieli we wniosku o upadłość konsumencką?

Czasami dłużnik może nie znać wszystkich swoich wierzycieli, zwłaszcza jeśli dokumenty zostały zgubione lub zniszczone. W takiej sytuacji należy wysłać pisma do komorników, BIK, BIG i firm windykacyjnych, aby uzyskać pełną listę wierzycieli. Jeśli po ogłoszeniu upadłości pojawią się nieujawnieni wierzyciele, długi te nie zostaną automatycznie umorzone, chyba że wierzyciel udowodni, że dłużnik celowo nie podał informacji o zobowiązaniu.

Czy istnieje rejestr, w którym mogę sprawdzić, czy już ogłoszono moją upadłość? Czy rodzina i znajomi się o tym dowiedzą?

Od 1 grudnia 2021 r. wszystkie ogłoszenia dotyczące postępowań upadłościowych są publikowane w Monitorze Sądowym i Gospodarczym oraz w Krajowym Rejestrze Zadłużonych. Informacje te są dostępne publicznie, co oznacza, że każdy, kto wie, gdzie szukać, może się o tym dowiedzieć.

Czy syndyk może sprawdzić mojego Facebooka i inne media społecznościowe?

Tak, syndyk może przeszukiwać media społecznościowe, aby sprawdzić, czy nie ma tam dowodów na ukrywanie majątku lub wydawanie pieniędzy na luksusy, co mogłoby podważyć wiarygodność dłużnika.

Czy syndyk, podobnie jak komornik, zabierze mi pieniądze z rozliczenia PIT?

Tak, syndyk może zająć zwrot podatku z Urzędu Skarbowego. Zajęcie środków następuje do momentu ustalenia planu spłaty. W trakcie postępowania upadłościowego syndyk może raz zająć zwrot podatku, który przysługuje dłużnikowi.

Czy po ogłoszeniu upadłości konsumenckiej będę mógł prowadzić działalność gospodarczą?

Prawo upadłościowe nie wyklucza prowadzenia działalności gospodarczej po ogłoszeniu upadłości konsumenckiej. Możliwe jest założenie działalności gospodarczej nawet w trakcie postępowania upadłościowego, jednak dłużnik musi liczyć się z trudnościami w uzyskaniu kredytu.

Jak złożyć wniosek o upadłość konsumencką i czy poradzę sobie sam bez prawnika?

Wniosek o upadłość konsumencką można złożyć online za pośrednictwem Krajowego Rejestru Zadłużonych. Możliwe jest także złożenie wniosku w tradycyjnej formie papierowej w sądzie. Choć samodzielne złożenie wniosku jest możliwe, często warto skorzystać z pomocy prawnika, aby uniknąć błędów i przyspieszyć cały proces.

Czy będę musiał iść na rozprawę, na której sąd rozstrzygnie, czy dostanę upadłość konsumencką?

Obecnie dłużnik nie musi stawiać się na rozprawę. Sąd może rozpatrzyć wniosek na posiedzeniu niejawnym, jeśli spełnione są wszystkie formalne przesłanki.

Czy w BIK widnieje informacja, że w stosunku do dłużnika ogłoszono upadłość konsumencką?

Tak, informacja o ogłoszeniu upadłości konsumenckiej przez sąd rejonowy jest przekazywana do BIK. Informacja ta widnieje w bazie BIK przez 10 lat od daty ogłoszenia upadłości, co może wpływać na zdolność kredytową dłużnika.

Co nie można po ogłoszeniu upadłości konsumenckiej?

Po ogłoszeniu upadłości dłużnik traci prawo zarządzania swoim majątkiem wchodzącym w skład masy upadłościowej. Oznacza to, że nie może samodzielnie sprzedawać, darować ani rozporządzać tym majątkiem bez zgody syndyka.

Czy złożenie wniosku o upadłość konsumencką do sądu wstrzymuje egzekucje komornicze?

Nie, samo złożenie wniosku nie wstrzymuje postępowania egzekucyjnego. Dopiero ogłoszenie upadłości powoduje zawieszenie i umorzenie postępowań egzekucyjnych przez komornika.

Czy syndyk będzie mnie często nachodził w domu, w którym mieszkam?

Syndyk nie odwiedza dłużnika bez zapowiedzi, w przeciwieństwie do komornika. Może jednak odwiedzić miejsce zamieszkania, aby ocenić warunki życia dłużnika, szczególnie jeśli dom jest własnością dłużnika. Wówczas może pojawić się także rzeczoznawca majątkowy, który oceni wartość nieruchomości.

Co nie podlega egzekucji? Czy syndyk zajmie mi lodówkę i łóżko?

Zgodnie z przepisami, niektóre przedmioty codziennego użytku nie podlegają egzekucji, np. lodówka, łóżko, pralka, stół, krzesła oraz inne przedmioty niezbędne do życia codziennego. Przedmioty te mogą być zajęte tylko wtedy, gdy ich wartość znacznie przekracza przeciętną wartość nowych przedmiotów tego samego rodzaju.

Czy to prawda, że długi w Urzędzie Skarbowym i Zakładzie Ubezpieczeń Społecznych się nie umarzają w upadłości konsumenckiej?

Nie, zobowiązania wobec ZUS i US mogą zostać umorzone w ramach upadłości konsumenckiej. Wyjątki od umorzenia obejmują alimenty, renty z tytułu odszkodowania, kary grzywny, zobowiązania wynikające z przestępstw oraz świadomie pominięte długi.

Czy to prawda, że jeżeli mam bardzo duże zadłużenie, np. 800 tysięcy złotych, to dostanę taki plan spłaty, że nie zdołam go i tak zrealizować?

Sąd ustala plan spłaty wierzycieli, biorąc pod uwagę możliwości finansowe dłużnika, potrzeby jego rodziny oraz wysokość zadłużenia. W niektórych przypadkach sąd może umorzyć zobowiązania bez ustalania planu spłaty, jeśli dłużnik jest trwale niezdolny do dokonywania jakichkolwiek spłat.

Czy jest sens składać wniosek o upadłość konsumencką, jeśli mam dług w wysokości 40 tysięcy złotych?

Tak, brak możliwości spłaty zobowiązania jest podstawą do ogłoszenia upadłości konsumenckiej. Jeśli dłużnik nie jest w stanie spłacać długów od co najmniej trzech miesięcy i nie ma perspektyw na poprawę sytuacji finansowej, warto rozważyć złożenie wniosku, niezależnie od wysokości długu.

Ile czasu po otrzymaniu upadłości syndyk zajmuje wynagrodzenie?

Syndyk przestaje zajmować wynagrodzenie po uprawomocnieniu się postanowienia o ustaleniu planu spłaty lub umorzeniu zobowiązań. Od tego momentu dłużnik otrzymuje wynagrodzenie w pełnej wysokości.

Po jakim czasie od wydania postanowienia o upadłości konsumenckiej sąd wydaje postanowienie o planie spłaty?

Plan spłaty wierzycieli jest ustalany po zakończeniu działań syndyka, wykonaniu ostatecznego planu podziału środków oraz zatwierdzeniu listy wierzytelności. Nie ma określonego czasu na wydanie postanowienia, ale proces może się wydłużyć, jeśli dłużnik posiada nieruchomości lub wartościowe ruchomości.

Czy jak ustanowiłem rozdzielność majątkową z żoną, to mogę być spokojny o zabezpieczony w ten sposób majątek?

Rozdzielność majątkowa jest skuteczna w stosunku do masy upadłości, jeśli została ustanowiona co najmniej dwa lata przed złożeniem wniosku o upadłość konsumencką. Jeśli rozdzielność została ustanowiona później, umowa może zostać uznana za nieważną.

Co się dzieje, jeśli syndyk uzna dokonanie czynności (sprzedaż lub darowiznę) przez upadłego za bezskuteczne?

Jeżeli czynność upadłego jest uznana za bezskuteczną, to, co ubyło z majątku upadłego, podlega przekazaniu do masy upadłości. Jeśli przekazanie w naturze jest niemożliwe, do masy upadłości wpłaca się równowartość w pieniądzu. Druga strona czynności może zwolnić się z obowiązku, płacąc różnicę między wartością rynkową a wartością otrzymanego świadczenia.

Co się dzieje z postępowaniami egzekucyjnymi prowadzonymi przez komornika sądowego i skarbowego po złożeniu wniosku o upadłość konsumencką?

Postępowania egzekucyjne nie ulegają zmianie po złożeniu wniosku o upadłość. Dopiero ogłoszenie upadłości konsumenckiej powoduje zawieszenie i umorzenie postępowań egzekucyjnych skierowanych do majątku wchodzącego w skład masy upadłości.

Czy będę wzywany na rozprawę o ogłoszenie upadłości konsumenckiej?

Nie, sąd może orzekać na posiedzeniu niejawnym. Często dłużnik dowiaduje się o ogłoszeniu upadłości od syndyka lub po otrzymaniu postanowienia sądu.

Wraz z żoną złożyliśmy dwa oddzielne wnioski o upadłość konsumencką, a za niektóre długi odpowiadamy solidarnie. Czy to oznacza, że nasze postępowania upadłościowe będą prowadzone razem?

Nie, są to dwa odrębne postępowania. Dla każdego z upadłych sporządza się osobne listy wierzytelności oraz plany podziału funduszów masy upadłości, w których uwzględnia się zaspokojenie wierzytelności, za które upadli odpowiadają solidarnie.

Ile czasu ma wierzyciel na zgłoszenie wierzytelności?

Wierzyciel ma 30 dni od publikacji ogłoszenia w Krajowym Rejestrze Zadłużonych na zgłoszenie wierzytelności do syndyka. Późniejsze zgłoszenie wymaga dodatkowej weryfikacji i może wydłużyć proces.

Co się stanie, jeśli nie podam prawdziwych informacji we wniosku upadłościowym co do majątku?

Podanie nieprawdziwych danych we wniosku o ogłoszenie upadłości podlega karze pozbawienia wolności od 3 miesięcy do 5 lat. To samo dotyczy podawania nieprawdziwych informacji w trakcie postępowania.

Czy poręczyciel kredytu może ogłosić upadłość konsumencką?

Tak, poręczyciel kredytu może ogłosić upadłość konsumencką, jeśli od co najmniej 3 miesięcy nie jest w stanie regulować swoich zobowiązań i nie prowadzi działalności gospodarczej.

Czy złożenie wniosku o upadłość konsumencką wstrzymuje egzekucję komorniczą i licytację nieruchomości?

Samo złożenie wniosku nie wstrzymuje egzekucji ani licytacji nieruchomości. Dopiero ogłoszenie upadłości konsumenckiej powoduje zawieszenie tych postępowań.

O co pyta sąd podczas rozprawy o ustalenie planu spłaty?

Sąd pyta o przyczynę powstania zadłużenia, obecne dochody, możliwości zarobkowe, stan zdrowia, liczbę osób na utrzymaniu dłużnika oraz koszty życia dłużnika.

Czy upadłość konsumencka obejmuje długi alimentacyjne?

Długi alimentacyjne nie podlegają umorzeniu w ramach upadłości konsumenckiej. Dotyczy to także zobowiązań wynikających z rent, kar grzywny, nawiązek i świadczeń pieniężnych orzeczonych przez sąd oraz długów świadomie pominiętych przez dłużnika.

Czy upadłość konsumencka obejmuje długi podatkowe?

Tak, upadłość konsumencka obejmuje długi podatkowe, które mogą zostać umorzone w ramach postępowania upadłościowego.

Czy osoba fizyczna może ogłosić upadłość konsumencką?

Tak, osoba fizyczna może ogłosić upadłość konsumencką, jeśli od co najmniej 3 miesięcy nie jest w stanie regulować swoich zobowiązań.

Czy osoba fizyczna, która zamknęła działalność gospodarczą, może ogłosić upadłość konsumencką?

Tak, osoba fizyczna, która zamknęła działalność gospodarczą, może ogłosić upadłość konsumencką, jeśli od co najmniej 3 miesięcy nie jest w stanie regulować swoich zobowiązań.

Czy osoba fizyczna, która zawiesiła działalność gospodarczą, może ogłosić upadłość konsumencką?

Nie, działalność gospodarcza musi być zamknięta. Zawieszenie działalności nie uprawnia do ogłoszenia upadłości konsumenckiej.

Gdzie można uzyskać informacje o osobie, która ogłosiła upadłość konsumencką?

Informacje o osobach, które ogłosiły upadłość konsumencką, można uzyskać w Krajowym Rejestrze Zadłużonych.

Czy mając emeryturę, syndyk będzie potrącał mi z emerytury takie same kwoty jak komornik?

Jeśli ogłoszono upadłość, upadły może zwrócić się do sądu o zmniejszenie kwoty potrącanej z emerytury na rzecz masy upadłości. Sąd może także zdecydować, że z emerytury nie będą dokonywane potrącenia.

Zadaj własne pytanie! Jeśli będzie pomocne dla innych użytkowników, zostanie opublikowane powyżej.

|

|

Ciekawostki na temat upadłości konsumenckiej

Upadłość konsumencka z powodu zadłużenia

Ekonomiczne wyzwania Polaków

W ostatnich latach polska gospodarka zmaga się z wieloma wyzwaniami, które bezpośrednio wpływają na kondycję finansową obywateli. Inflacja, która znacząco podnosi ceny produktów i usług, zżera pensje Polaków, zmniejszając ich siłę nabywczą. Wzrost kosztów życia, w tym ceny energii elektrycznej, gazu, paliw oraz żywności, przyczynia się do pogorszenia sytuacji ekonomicznej wielu rodzin. Coraz więcej osób ma trudności z utrzymaniem płynności finansowej, co prowadzi do narastających problemów z zadłużeniem.

Statystyki ogłoszeń upadłości konsumenckiej

Według danych Centralnego Ośrodka Informacji Gospodarczej, liczba Polaków ogłaszających upadłość konsumencką rośnie w szybkim tempie. W pierwszej połowie 2023 roku ogłoszono upadłość konsumencką w stosunku do 10 526 osób, co sugeruje, że w całym roku liczba ta może przekroczyć 20 000, ustanawiając nowy rekord. Dla porównania, w 2022 roku liczba upadłości konsumenckich wyniosła 15 622, a w 2021 roku – 18 205.

Regionalne zróżnicowanie upadłości konsumenckiej

Analizując regionalne dane, województwo śląskie przoduje pod względem liczby ogłoszonych upadłości, z 2019 przypadkami w pierwszej połowie 2023 roku. Wśród miast w województwie śląskim najwięcej upadłości ogłoszono w Gliwicach (137), Katowicach (126) i Bielsku-Białej (122). Na drugim miejscu plasuje się województwo mazowieckie z 1292 ogłoszonymi upadłościami konsumenckimi, a trzecie miejsce zajmuje województwo wielkopolskie z wynikiem 1188.

Przyczyny wzrostu liczby upadłości konsumenckich

Wzrost liczby upadłości konsumenckich jest wynikiem wielu czynników ekonomicznych i społecznych. Wysoki wskaźnik inflacji, rosnące ceny energii elektrycznej oraz wysoki poziom stóp procentowych znacząco wpływają na zdolność Polaków do regulowania swoich zobowiązań finansowych. Długofalowe skutki pandemii COVID-19 również odgrywają istotną rolę w obecnej sytuacji, pogłębiając problemy finansowe wielu rodzin.

Czym jest upadłość konsumencka?

Definicja i regulacje prawne

Upadłość konsumencka to specjalna procedura sądowa mająca na celu oddłużenie osób fizycznych, które nie są w stanie spłacać swoich zobowiązań. Jest to forma ochrony przed wierzycielami, która daje szansę na nowy start finansowy. Możliwość ogłoszenia upadłości konsumenckiej w Polsce została wprowadzona przepisami znowelizowanej Ustawy z dnia 28 lutego 2003 r. prawo upadłościowe, a zaktualizowana w 2009 roku.

Ewolucja przepisów

Na przestrzeni lat przepisy dotyczące upadłości konsumenckiej były wielokrotnie modyfikowane, aby dostosować je do zmieniających się realiów ekonomicznych i społecznych. Jeszcze kilka lat temu ogłoszenie upadłości konsumenckiej było ostatecznym krokiem, podejmowanym jedynie w sytuacjach, gdy konsument nie z własnej winy utracił kontrolę nad swoimi finansami.

Zmiany w 2020 roku

W 2020 roku nastąpiła kolejna istotna nowelizacja prawa upadłościowego, która znacznie złagodziła rygoryzm przepisów w tym zakresie. Nowe przepisy ułatwiły możliwość ogłoszenia upadłości konsumenckiej, co przyczyniło się do wzrostu liczby osób decydujących się na ten krok.

Procedura upadłości konsumenckiej

Upadłość konsumencka jest wszczynana przed sądem na wniosek dłużnika. Procedura ta ma na celu umożliwienie osobie zadłużonej spłatę zobowiązań zgodnie z ustalonym planem spłaty oraz uwolnienie się od długów. Zawsze wiąże się to z przejęciem przez syndyka majątku dłużnika, co oznacza, że osoba zadłużona traci kontrolę nad swoim majątkiem, ale zyskuje szansę na nowy start finansowy.

Kryteria i ograniczenia

Obecnie nawet wina konsumenta w powstaniu zadłużenia nie stanowi przeszkody w ogłoszeniu upadłości konsumenckiej. Jednakże, istotne jest spełnienie określonych kryteriów, takich jak niewypłacalność trwająca co najmniej 3 miesiące lub zadłużenie przewyższające wartość majątku, utrzymujące się powyżej 24 miesięcy. Złożenie wniosku o upadłość konsumencką to przywilej, a nie obowiązek, dlatego też przepisy nie przewidują konkretnego terminu na jego złożenie.

Korzyści z upadłości konsumenckiej

Oddłużenie

Jedną z głównych korzyści z ogłoszenia upadłości konsumenckiej jest możliwość oddłużenia. Proces ten pozwala na spłatę zobowiązań wobec wierzycieli z majątku dłużnika, a po wykonaniu planu spłaty, umorzenie reszty niespłaconych długów. To daje zadłużonym osobom szansę na nowy start finansowy i uwolnienie się od presji zadłużenia.

Zawieszenie windykacji

Po ogłoszeniu upadłości konsumenckiej sąd zawiesza wszelkie toczące się postępowania egzekucyjne. Oznacza to, że wierzyciele nie mogą wszczynać nowych spraw sądowych ani prowadzić działań windykacyjnych przeciwko dłużnikowi. To zapewnia dłużnikowi ochronę prawną i stabilizację w trudnej sytuacji finansowej.

Ochrona przed utratą dachu nad głową

Choć w ramach postępowania upadłościowego syndyk przejmuje zarządzanie majątkiem dłużnika, w tym nieruchomościami, istnieją przepisy, które chronią dłużnika przed bezdomnością. Syndyk musi zapewnić dłużnikowi środki na wynajem mieszkania przez określony czas, co daje dłużnikowi czas na znalezienie nowego miejsca zamieszkania.

Zatrzymanie naliczania odsetek

Od momentu ogłoszenia upadłości przestają być naliczane odsetki od zaległych zobowiązań. To oznacza, że długi dłużnika nie rosną dalej, co ułatwia spłatę zadłużenia zgodnie z ustalonym planem.

Plan spłaty wierzycieli

Sąd ustala dokładny plan spłaty wierzycieli, który określa, w jakim zakresie i w jakim terminie dłużnik jest zobowiązany do spłaty swojego zadłużenia. Plan ten jest dostosowany do możliwości finansowych dłużnika, co sprawia, że jest realny do wykonania. Tylko w wyjątkowych przypadkach sąd może zdecydować o całkowitym umorzeniu zobowiązań bez obowiązku ich spłaty.

Wykreślenie z rejestrów dłużników

Po zakończeniu postępowania upadłościowego i wykonaniu planu spłaty, dłużnik może zostać wykreślony z Krajowego Rejestru Długów (KRD) oraz innych rejestrów dłużników. To pozwala na odbudowę wiarygodności kredytowej i rozpoczęcie nowego życia bez długów.

Wsparcie prawne i edukacyjne

Ogłoszenie upadłości konsumenckiej często wiąże się ze wsparciem prawnym i edukacyjnym. Fundacje oraz kancelarie prawne specjalizujące się w pomocy osobom zadłużonym oferują doradztwo, które pomaga zrozumieć wszystkie aspekty procedury upadłościowej oraz podjąć świadomą decyzję. Edukacja na temat zarządzania finansami osobistymi oraz konsekwencji upadłości konsumenckiej jest kluczowa dla skutecznego przejścia przez ten proces.

Postępowanie upadłościowe dłużnika

Procedura składania wniosku

Postępowanie upadłościowe jest wszczynane na specjalny wniosek, który kierowany jest do sądu. Wniosek ten może wystosować osoba fizyczna nieprowadząca działalności gospodarczej (konsument) lub osoba fizyczna, która nie ponosi odpowiedzialności za zobowiązania spółki handlowej. Wniosek można złożyć osobiście na biurze podawczym sądu, drogą pocztową, a także online za pośrednictwem Krajowego Rejestru Zadłużonych.

Kryteria ogłoszenia upadłości

Aby wniosek został rozpatrzony pozytywnie, dłużnik musi spełniać określone kryteria. Przede wszystkim musi być niewypłacalny, co oznacza, że od co najmniej 3 miesięcy nie jest w stanie regulować swoich zobowiązań. Dłużnik uznawany jest również za niewypłacalnego, gdy jego zobowiązania przekraczają wartość majątku, a stan ten utrzymuje się powyżej 24 miesięcy.

Ograniczenia i wyjątki

Nie każda osoba fizyczna może złożyć wniosek o ogłoszenie upadłości konsumenckiej. Wniosek ten nie może być złożony przez:

- Spółki prawa handlowego,

- Wspólników spółek osobowych (np. spółki jawnej, partnerskiej, komandytowej) ponoszących odpowiedzialność swoim majątkiem za długi spółki,

- Fundacje,

- Stowarzyszenia,

- Małżeństwa wspólnie (każdy z małżonków może złożyć wniosek osobno),

- Osoby prowadzące działalność gospodarczą, nawet niezarejestrowaną.

Przebieg postępowania

Po złożeniu wniosku do sądu rejonowego (wydział gospodarczy) właściwego dla miejsca zamieszkania dłużnika, sąd bada jego zasadność. Jeśli wniosek zostanie zaakceptowany, sąd wyznacza syndyka, który przejmuje zarządzanie majątkiem dłużnika. Majątek ten jest następnie przeznaczany na spłatę zobowiązań wobec wierzycieli.

Obowiązki i prawa dłużnika

Podczas postępowania upadłościowego dłużnik musi współpracować z syndykiem, ujawniając wszelkie informacje dotyczące swojego majątku i zobowiązań. Dłużnik traci możliwość zarządzania swoim majątkiem, ale zyskuje ochronę przed windykacją oraz możliwością wszczynania nowych spraw sądowych i egzekucyjnych.

Sądowy plan spłaty

Po likwidacji majątku dłużnika sąd ustala plan spłaty wierzycieli, który określa zakres i termin spłat zadłużenia. W wyjątkowych przypadkach sąd może zdecydować o całkowitym umorzeniu niespłaconych zobowiązań, co daje dłużnikowi możliwość nowego startu bez długów.

Wsparcie prawne i edukacja

Wsparcie prawne

Procedura upadłości konsumenckiej jest skomplikowana i wymaga znajomości przepisów prawnych oraz zasad postępowania sądowego. Dlatego też wsparcie prawne jest niezwykle istotne dla osób zadłużonych.

Kancelarie prawne i fundacje

Wiele kancelarii prawnych oraz fundacji oferuje pomoc osobom zadłużonym w zakresie ogłoszenia upadłości konsumenckiej. Specjaliści z tych instytucji pomagają w przygotowaniu i złożeniu wniosku do sądu, reprezentują dłużnika przed sądem oraz doradzają w kwestiach związanych z zarządzaniem majątkiem i zobowiązaniami.

Indywidualne podejście

Profesjonalna pomoc prawna obejmuje indywidualną analizę sytuacji finansowej dłużnika, co pozwala na dokładne określenie możliwości ogłoszenia upadłości konsumenckiej oraz jej potencjalnych skutków. Prawnicy pomagają również w negocjacjach z wierzycielami i wyjaśniają wszelkie zawiłości prawne związane z postępowaniem upadłościowym.

Edukacja finansowa

Oprócz wsparcia prawnego, edukacja finansowa odgrywa kluczową rolę w procesie oddłużania. Znajomość zasad zarządzania finansami osobistymi oraz świadomość konsekwencji decyzji finansowych są niezbędne, aby uniknąć przyszłych problemów z zadłużeniem.

Programy edukacyjne

W Polsce istnieje wiele programów edukacyjnych i inicjatyw mających na celu podniesienie świadomości finansowej obywateli. Organizowane są warsztaty, szkolenia oraz kampanie informacyjne, które pomagają zrozumieć, jak zarządzać budżetem domowym, planować wydatki i oszczędzać.

Materiały edukacyjne

Fundacje oraz instytucje zajmujące się pomocą osobom zadłużonym często udostępniają bezpłatne materiały edukacyjne, takie jak poradniki, broszury i artykuły, które tłumaczą krok po kroku, jak radzić sobie z zadłużeniem i jak unikać spirali długów w przyszłości.

Rola doradców finansowych

Doradcy finansowi mogą pomóc w analizie sytuacji finansowej dłużnika oraz opracowaniu planu spłaty zobowiązań, który będzie realny do wykonania. Dzięki temu dłużnik może lepiej zrozumieć swoją sytuację i podjąć świadome decyzje dotyczące zarządzania swoimi finansami.

Indywidualne konsultacje

Indywidualne konsultacje z doradcą finansowym pozwalają na dostosowanie planu spłaty do możliwości finansowych dłużnika oraz na bieżąco monitorowanie postępów w spłacie zadłużenia. Doradcy finansowi mogą również pomóc w negocjacjach z wierzycielami w celu uzyskania korzystniejszych warunków spłaty.

Nie wszystkie długi obejmuje upadłość konsumencka

Długi objęte postępowaniem upadłościowym

Upadłość konsumencka obejmuje wiele rodzajów zadłużeń, co daje zadłużonym osobom szansę na oddłużenie. Do zobowiązań, które mogą być umorzone w ramach postępowania upadłościowego, należą:

- Zobowiązania bankowe i pozabankowe: Niespłacone pożyczki i kredyty zaciągnięte w bankach oraz instytucjach pozabankowych.

- Zadłużenia związane z działalnością gospodarczą: Niespłacone zobowiązania powstałe w związku z prowadzoną wcześniej działalnością gospodarczą.

- Zaległości podatkowe: Niezapłacone podatki należne Skarbowi Państwa.

- Składki do ZUS: Zaległe składki na ubezpieczenie społeczne.

- Rachunki za media: Niespłacone rachunki za prąd, wodę, gaz, telefon, internet itp.

- Czynsze i inne opłaty: Niezapłacone czynsze za wynajem mieszkania lub inne podobne opłaty.

- Zobowiązania wobec osób fizycznych i prawnych: Niespłacone długi wobec innych osób lub firm.

Długi wyłączone z postępowania upadłościowego

Nie wszystkie rodzaje długów mogą być umorzone w ramach upadłości konsumenckiej. Do zobowiązań wyłączonych z postępowania należą:

- Długi alimentacyjne: Zobowiązania alimentacyjne wynikające z orzeczeń sądowych dotyczących alimentów na dzieci lub małżonka.

- Renty z tytułu odszkodowań: Zobowiązania wynikające z rent przyznanych z tytułu odszkodowań za chorobę, niezdolność do pracy, kalectwo lub śmierć.

- Grzywny sądowe: Kary grzywny orzeczone przez sąd.

- Nawiązki i świadczenia pieniężne: Zobowiązania do zapłaty nawiązki lub świadczenia pieniężnego orzeczonego jako środek karny lub środek związany z poddaniem sprawcy próbie.

- Szkody wynikające z przestępstw: Zobowiązania do naprawienia szkody wynikającej z przestępstwa lub wykroczenia stwierdzonego prawomocnym orzeczeniem.

- Zobowiązania nieujawnione: Długi, których dłużnik umyślnie nie ujawnił, jeżeli wierzyciel nie brał udziału w postępowaniu upadłościowym.

- Zobowiązania powstałe po ogłoszeniu upadłości: Długi zaciągnięte po ogłoszeniu upadłości konsumenckiej.

Znaczenie pełnego ujawnienia zobowiązań

Podczas zgłaszania wniosku o ogłoszenie upadłości konsumenckiej, dłużnik ma obowiązek ujawnienia wszystkich znanych sobie wierzycieli. Jest to kluczowe, ponieważ tylko wówczas sąd może umorzyć wszystkie zobowiązania konsumenta, które zostały uwzględnione w postępowaniu. Ukrycie jakichkolwiek zobowiązań może skutkować ich nieumorzeniem i dalszymi problemami finansowymi.

Skutki nieumorzenia pewnych zobowiązań

Zobowiązania, które nie mogą być umorzone w ramach postępowania upadłościowego, nadal będą obciążać dłużnika po zakończeniu procesu upadłościowego. Oznacza to, że mimo ogłoszenia upadłości konsumenckiej, dłużnik będzie musiał kontynuować spłatę tych długów zgodnie z wcześniejszymi ustaleniami. Dlatego tak ważne jest, aby przed podjęciem decyzji o ogłoszeniu upadłości dokładnie przeanalizować, jakie zobowiązania mogą być objęte postępowaniem, a jakie nie.